# "저금리·저성장 시대의 경영은 결국 고객에게 높은 수익률을 제공할 수 있는 능력에 달려 있습니다." (한동우 신한금융지주 회장, 1월 15일 기자간담회)

금융지주 계열의 큰 은행이든 작은 은행이든 자산관리 트렌드는 거스를 수 없는 물결이 됐다. 달라진 게 있다면, 자산관리에 관한 관점이 은행 중심에서 고객으로 바뀌었다는 점이다. 과거 자산관리 시장이 수수료 이익을 높이기 위한 은행들의 틈새시장이나 비이자 수익원으로 여겨졌다면, 이젠 자산관리를 제대로 해 주지 않으면 경쟁력을 잃고, 고객을 떠나보내야 한다. 생존을 좌우할 만큼의 영역이 됐다.

박 행장과 한 회장의 발언이 이런 맥락이다. 이자 몇 푼 더 주는 것으로는 더는 고객, 금융소비자의 마음을 붙잡을 수 없다. 은행권은 물론이고 모든 금융회사에서 생존을 위한 수익률 게임이 시작됐다는 얘기다.

◇ 달라진 고객, 예금으론 만족 못 해

은행연합회에 따르면 지난달 31일 기준 시중은행의 정기예금 금리(6개월 기준)는 1.1~1.5%에 불과하다. 6개월 동안 1000만 원을 예치해도 고작 11만 원의 이자를 받는다. 이자소득세를 제외하면 10만 원이 채 안 된다. 은행별 최저금리와 최고금리 차이도 0.4%포인트에 불과하다. 한국은행이 최근 발표한 7월 정기예금 평균 금리도 1.54%로 지난 1996년 금리 관련 통계 작성 이후 최저 수준으로 떨어졌다.

은행 한 관계자는 "작년까지 저금리 시대라 해도 정기예금은 2.5%, 주가연동예금(ELD)도 4~5% 정도 나왔는데 올해는 이마저도 힘들어졌다"며 "더는 이런 상품으로 고객을 붙잡을 수 없게 됐다"고 토로했다. 대신 올해 들어 중위험 중수익의 주가연계상품(ELS)이 인기를 끌었던 점 역시 이를 방증한다.

저금리가 장기화하면서 고객들도 바뀌고 있다. 돈 많은 사람을 위한 서비스로만 인식했던 자산관리 서비스에 대한 니즈도 확대됐다. 신한은행은 최근 새로운 복합점포인 신한PWM라운지를 오픈하면서 대상을 1억~3억 원 사이의 준 자산가로 낮춘 것이 이런 이유다. 고객들이 먼저 이러한 서비스를 은행에 요구하기 시작한 것이다. 씨티은행은 아예 그 대상을 5000만 원으로 낮췄다.

◇ 달라진 은행, 고객 수익률 최우선

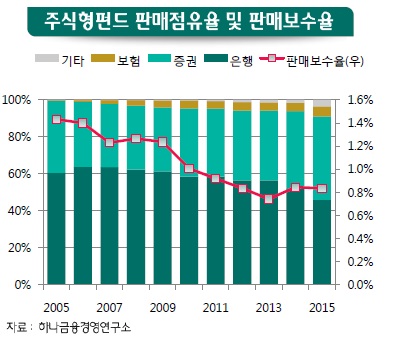

이런 고객들의 변화에 가장 발 빠르게 대응한 곳이 신한은행이다. 지난 3월부터 영업점이나 직원 평가(KPI) 때 고객 수익률을 반영하기로 한 것이다. 기존엔 펀드를 많이 팔면 팔수록 은행은 판매 수수료를 받기에 고객 수익률과는 무관하게 이익을 낼 수 있었다. 그러다 보니 은행은 고객 수익률보다는 판매 수수료가 높거나 마진이 높은 상품을 우선 팔게 되는 식이었다.

그러나 KPI에 고객수익률을 반영하면서부턴 고객 가치를 먼저 생각하고, 판매 이후에도 지속해서 모니터링·관리하는 변화가 나타나고 있다.

이에 뒤질세라 우리은행도 올 하반기부터 영업점 직원의 KPI에 고객수익률을 반영하기 시작했다. 기존에 PB(프라이빗뱅커)에게만 적용했던 것을 전 영업점에 확대했다. 저금리가 장기화하면서 펀드 판매를 확대할 수밖에 없는데, 자칫 고객 수익을 감안하지 않는 방향으로 이뤄질 수 있다는 우려를 차단한 것이다.

◇ 복합점포 등장...보험까지 가세

은행과 증권서비스를 한꺼번에 받을 수 있는 복합점포의 등장으로 고객에 대한 원스톱 자산관리서비스가 가능해졌다. 이는 편리성뿐 아니라 고객에게 더 높은 수익률과 최적의 포트폴리오를 안겨주기 위한 나름의 합종연횡이다.

신한금융은 최근 문을 연 광주센터를 포함해 총 27개의 PWM 센터를 운영하고 있다. 지난 7월부터는 준 자산가로 대상을 넓힌 복합점포 'PWM라운지' 16곳도 동시에 문을 열었다. 일반 은행 지점에 증권사 직원(팀장)을 배치한 새로운 복합점포다.

KB금융은 복합점포 14곳을 운영하고 있다. 이 가운데 칸막이를 없애고 동시에 상담받을 수 있는 융합형 점포가 올해 청담과 일산에 문을 열었고, 나머지 7곳은 같은 출입문을 쓰는 BIB(Branch in Branch) 형태, 5곳은 은행과 증권이 같은 건물에 있지만 다른 층을 쓰는 BWB(Branch with Branch) 형태다.

하나은행도 올해 3곳을 추가로 오픈하면서 총 10곳의 PIB(Private Investment Banking) 복합금융점포를 운영한다. 최근엔 정부의 규제 완화로 강남구에 있는 복합점포 내 별도 공간을 마련해 하나생명을 입점했다. 한 점포에서 은행·증권·보험서비스까지 받을 수 있게 된 것이다. 뒤이어 농협금융도 기존 복합점포인 광화문 NH농협금융플러스센터에 NH농협생명을 입점시켰다.

비은행 자회사가 없는 우리은행도 고육지책으로 삼성증권과 함께 복합점포 3곳을 운영하고 있다. 금융지주 계열이 아닌 완전히 다른 증권사와 복합점포를 낼 만큼 이는 자산관리 트렌드로 자리 잡고 있다.

하지만 이론과 실제는 다른 법. 현행법은 연계영업 과정에서 은행과 증권사 간 수수료와 이익을 나누거나 공유할 수 없도록 하고 있다. 금융지주 내 정보공유도 어려워 적극적이고 심층적인 자산관리 서비스엔 여전히 한계로 작용하고 있다.

| ▲ 복합점포에서 은행 증권 보험서비스를 원스톱으로 받을 수 있다. |