한국 경제를 이끌어왔던 주력 산업에 대한 우려의 목소리가 커지고 있다. 환율 등 불안한 대외변수와 중국의 추격 등 경쟁이 심해지며 입지가 갈수록 좁아지고 있다. 하지만 여전히 세계시장을 호령하며 빠르게 성장하고 있는 사업들도 등장하고 있다. '제조업과 수출'이라는 두 기둥을 지켜낼 기술과 제품들을 소개한다. [편집자]

전세계 리튬이온 배터리 시장의 무게 중심이 이동하고 있다. 소형인 IT용 배터리 성장세가 둔화하고 있는 반면 전기차와 에너지저장장치(ESS) 등에 사용되는 중대형 배터리 시장은 빠르게 커지고 있다.

전기차와 ESS에 쓰이는 대용량 배터리는 조만간 2차전지 시장의 중심축이 될 전망이다. 그 중심에는 LG화학과 삼성SDI가 있다. 후발주자인 SK이노베이션 역시 이 사업에 힘을 쏟고 있다.

◇ 양보다 질

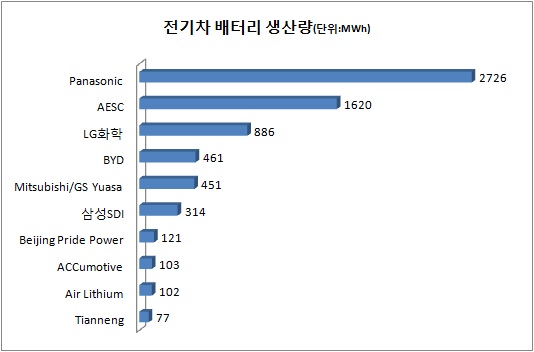

16일 SNE리서치에 따르면 지난해 10월 누적 기준 전기차 배터리 출하량은 파나소닉과 PEVE, AESC 등 일본 기업들이 전체 시장(1만254MWh)의 60.8%인 6229MWh(메가와트시)를 차지했다. 우리나라 LG화학과 삼성SDI, SK이노베이션은 총 1509MWh를 출하해 14.7%를 차지하는데 그쳤다.

또 다른 글로벌 전기차 리서치업체인 EV Obsession 조사에선 전기차 배터리 생산량 기준 LG화학은 전세계 3위, 삼성SDI는 6위를 차지하고 있다. 1위는 일본의 파나소닉(2726MWh), 2위는 AESC(1620MWh)이다.

| ▲ 자료: 글로벌 전기차 리서치업체 EV Obsession |

이처럼 일본 기업들이 전기차 배터리 시장의 주도권을 장악하고 있지만 장벽이 높은 것은 아니다. 파나소닉은 그동안 테슬라에 독점 공급해 왔지만 최근 테슬라가 공급 다변화를 선언하며 위기에 직면했고, AESC 역시 닛산자동차의 자회사여서 타 완성차에 배터리를 공급하는데 한계가 있다.

이에 반해 국내 기업들은 기술력 및 생산능력을 바탕으로 이 시장의 빠르게 공략하고 있다. 제프리 스트로벨 테슬라 CTO는 “한국 배터리 성능은 최고 수준”이라고 말하기도 했다.

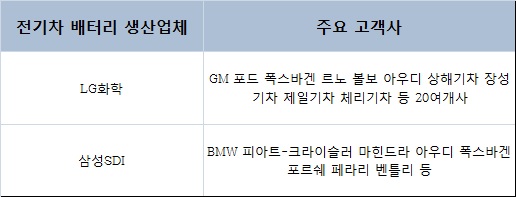

특히 LG화학은 완성차 업계에서 배터리 기술력을 인정받고 있다. 카를로스 곤 르노 닛산 얼라이언스 회장은 “LG화학 전기차 배터리 성능이 전세계에서 가장 우수하다”고 언급한 바 있다. 네비건트리서치 조사 결과에서도 LG화학은 세계 전기차 배터리 기업평가에서 1위를 차지했다.

공격적인 사업으로 수주 물량도 대거 확보했다. LG화학은 GM과 포드, 르노 등 글로벌 완성차 업체를 포함해 중국 상해기차와 장성기차 등 중국 시장 공략에도 주력하고 있다. 삼성SDI 역시 BMW와 아우디, 폭스바겐 등 유럽 완성차 업체와 배터리 공급계약을 체결했다. 삼성SDI는 화학사업을 롯데에 넘기며 배터리 사업에 집중할 계획이다.

SK이노베이션은 이들에 비해 상대적으로 후발주자다. 하지만 배터리 사업에 지속적으로 투자해 향후 성장동력으로 삼을 계획이다. 현재 SK이노베이션의 충남 서산 배터리 공장은 100% 가동 중이며 향후 증설도 계획하고 있다.

SK이노베이션 관계자는 “지난해 전기차 배터리 사업에서 1780억원의 매출을 올렸으며 올해는 그 이상을 기록할 것”이라며 “원가 및 기술 경쟁력을 확보하고, 추가 수주를 위한 증설 등을 병행해 세계 1위로 올라설 수 있도록 하겠다”고 포부를 밝혔다.

◇ 중국 견제 넘어라

중국 역시 전기차 배터리 생산능력이 급성장했다. 지난해(1~10월) 중국 BYD와 ATL, 리센 등은 1492MWh 규모의 배터리를 출하하며 시장 점유율 14.5%를 차지했다. 우리나라의 턱밑까지 추격한 셈이다.

중국은 가격 경쟁력과 대규모 생산능력을 갖춘 데다 세계에서 가장 큰 전기차 배터리 시장을 배경으로 성장 속도를 높이고 있다.

최근에는 중국 정부가 삼성SDI와 LG화학 등 국내 기업들이 생산하는 NMC(니켈·망간·코발트) 소재 배터리를 채택한 전기버스에는 보조금을 주지 않는 방식으로 견제에 나서고 있다. 중국 배터리 업체들은 기술력이 떨어지는 LFP(리튬·인산·철) 소재 배터리를 생산하고 있는데, 이를 사용하는 전기버스에만 보조금을 주기로 한 것이다.

| ▲ 삼성SDI 중국 시안 배터리공장(좌) 및 LG화학 중국 난징 배터리공장(우) |

중국은 가장 큰 전기차 시장으로 국내 기업들 역시 이 시장에 사활을 걸고 있다. 삼성SDI는 중국 시안에, LG화학은 난징에 배터리 공장을 건립해 현지화 전략을 펼치고 있다. SK이노베이션 역시 중국 북경기차와 손잡고 시장 공략을 노리고 있다. 이 같은 상황에서 중국 정부의 견제는 국내 기업들에게 타격이 될 수밖에 없다.

국내 배터리 업계 관계자는 “중국 정부의 견제로 이 시장에서의 배터리 사업에 차질이 생기는 것은 사실”이라며 “현재 우리 정부가 공식 대응을 검토하고 있고, 상황이 어떻게 바뀔지 몰라 추이를 지켜보며 대응책을 강구하고 있다"고 말했다.

■ ESS도 대한민국이 강자

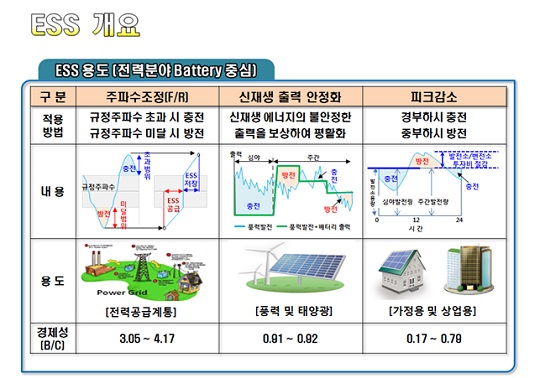

중대형 배터리의 또 다른 성장 축은 에너지저장장치(ESS)용 배터리다. ESS는 풍력이나 태양광 등 신재생에너지를 안정적으로 공급하는데 필수적인 장비다.

ESS는 배터리와 전력변환장치(PCS), 이를 시스템화 하는 설비(컨테이너 등)로 나눌 수 있다. 이 가운데 핵심은 전력을 저장했다 필요할 때 꺼내 쓸 수 있도록 역할을 하는 배터리다.

ESS 배터리 시장에서도 국내 기업들이 두각을 나타내고 있다. 지난 2014년 기준 삼성SDI(23.6%)와 LG화학(20%)이 전세계 시장의 40% 이상을 차지하며 시장을 이끌고 있다. 삼성SDI는 ESS 사업을 시작한 지 3년만에 세계 1위에 올랐고, 안전성에서 높은 평가를 받고 있다.

ESS 배터리 수주에도 공격적으로 나서고 있다. 삼성SDI는 지난해 3월 전력설비·자동화 기업인 스위스 AAB와 ESS 사업 협력제휴를 맺었다. 마이크로그리드(소규모 발전)용 ESS 시장을 공략하기 위해서다. 지난 2014년에는 미국 캘리포니아주 전력회사가 추진하는 주파수 조정용 ESS 구축사업에 배터리 공급계약을 맺었고, 일본 니치콘과도 1조원 규모의 가정용 ESS 배터리 공급계약을 체결했다.

LG화학 역시 지난해 미국 AES Energy Storage와 사상 최대 규모의 배터리 공급 계약을 체결하며 시장을 확대하고 있다. LG화학은 AES가 2020년까지 전 세계에 구축하는 전력망용 ESS 프로젝트에 1GWh(기가와트시) 규모의 배터리를 우선적으로 공급한다. 이를 발판으로 가정용과 상업용 등 ESS 전 부문에서 수주를 지속해 전기차는 물론 ESS 배터리 시장을 선도한다는 계획이다.

|